¿Qué es el IRPH?

Una primera aproximación básica al IRPH pasa por situar su origen funcional en el sistema hipotecario español. Así, debemos partir de que los préstamos hipotecarios concedidos por las entidades financieras en nuestro país, en lo que a la devolución del capital prestado y al pago de intereses correspondientes se refiere, pueden ser a tipo fijo o a tipo variable.

Cuando el préstamo hipotecario es a tipo fijo, durante toda vida de aquél, como su propio nombre indica, pagaremos la misma cuota sin que esta experimente variación alguna.

Cuando el préstamo hipotecario es a tipo variable, la cuota que afrontamos durante el tiempo de devolución que hemos concertado con el prestamista, experimenta variaciones en diferentes intervalos temporales que generalmente son por periodos de un año. Esto es, cada año, se revisa la cuota que debemos pagar para subirla o bajarla con respecto al ciclo anterior. Pues bien, dicha revisión tiene que hacerse en virtud de un parámetro externo, objetivo y ajeno a la posibilidad de influencia por ninguna de las partes contractuales, es decir, ni por parte del prestatario ni de la entidad bancaria prestamista. En la Edad Media se tomaba como referencia el valor del grano de trigo en las plazas del mercado, o en el siglo XIX el patrón oro-plata, pero en la actualidad, se utilizan referencias o parámetros más modernos, diferentes índices de referencia a lo que queda ligada la variabilidad a la que se sujetan las cuotas de reintegración del capital prestado con sus intereses. Entre esos parámetros externos y objetivos, destacan el MIBOR, que se utilizaba en los años 90, el conocido como CONSEJO DE MINISTROS utilizado sobre todo en los préstamos que subsidiaban la construcción de viviendas de VPO, el EURIBOR que es más utilizado actualmente, y también nos encontramos con el IRPH.

EL IRPH, como se ha dicho, es un índice variable que empezó a aplicarse en los préstamos hipotecarios en 199o. Su cálculo es el tipo medio de los créditos otorgado para la adquisición de la residencia a más de 3 años y está supervisado por el Banco de España. Este indicador, es el segundo más usado en estos tipos de créditos y su puesta en circulación obedeció a la necesidad de una nueva referencia para resguardar a los clientes del servicio de las oscilaciones de los mercados financieros que por entonces existían. Tradicionalmente ha sido más estable que otros índices como el Euribor, sin embargo, su tasa ha sido notablemente superior a este último. Hoy día cotiza a 1,807%.

El IRPH ofrece 3 modalidades diferentes: A los bancos; A las cajas de Ahorro; Y la totalidad de las Entidades:

-El IRPH de bancos es la media de los préstamos a 3 años concedidos por estas entidades.

-El IRPH de cajas de ahorro se calcula conforme las ofertas hipotecarias de las cajas de ahorros.

-El IRPH del Conjunto de Entidades se calcula teniendo presente todas y cada una de las entidades.

Hasta aquí todo sería fácilmente digerible para cualquier consumidor, si no fuera porque hay un elemento más que debe tenerse en cuenta para comprender el funcionamiento de este índice, y es que este índice no recoge exclusivamente un tipo de interés, sino que también incorpora las comisiones en su cálculo, es decir, para determinar este índice se tiene en cuenta tanto un tipo de interés como la incorporación, además, del efecto de las comisiones.

Como consecuencia, el IRPH no es un tipo de interés en sí, sino más bien lo que es conocido como una TAE (Tasa Anual Equivalente) que tiene en cuenta los intereses y comisiones, y por consiguiente, el costo total de las operaciones financieras, es decir, se trata de un índice que incorpora los costes por servicios de operaciones hipotecarias más un diferencial adjudicatario directo del banco sobre el coste oficial.

IRPH = Media (C + I)

C = Comisiones = Costo por servicios

I = P + B

I = Intereses

P = coste oficial = género de interés oficial del dinero

B = Beneficio = diferencial aplicado sobre el costo oficial del dinero

En consecuencia, su simple utilización directa como intereses establecidos, implicaría situar la tasa anual equivalente de la operación hipotecaria, sobre el tipo estipulado por el mercado. Para igualar la TAE de esta última con la del mercado, sería preciso aplicar un diferencial negativo, cuyo valor cambiaría conforme las comisiones de la operación y la frecuencia de las cuotas.

Al hacerse evidente esta distorsión en el funcionamiento del IRPH tras las bajadas continuas del interés oficial del dinero por parte del Banco Central Europeo, y frente a la insistencia de hacer pasar dicho índice por un tipo de interés oficial por parte de las entidades, es por lo que empiezan a presentarse demandas ante la administración de justicia solicitando la nulidad de dicho índice por la falta de transparencia en su comercialización y su abusividad.

Así, puede fácilmente comprenderse por cualquier lego en conocimientos financieros, que el IRPH y el EURIBOR son referencias hipotecarias muy diferentes, ya que emplean fórmulas de cálculo integradas por elementos bien diferenciados, lo que tiene como efecto que el IRPH se sitúe muy por encima del EURIBOR, a pesar de que el IRPH se comercializaba bajo las bondades de su estabilidad, que lo convertía en un índice “sin peligros”, mucho más benigno que otros existentes en el mercado, singularmente concebido para las clases medias (pequeños autónomos, asalariados etc…).

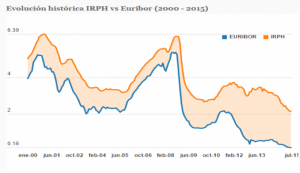

En la siguiente gráfica podemos observar la diferencia entre la evolución del Euribor y del IRPH en un intervalo de 15 años (desde 2000 a 2015), donde es palmario de forma visual la trayectoria alcista del segundo con relación al primero:

Evolución del IRPH y Euribor, desde el año 2000.

En definitiva, la legalidad del IRPH debido a las razones ya expuestas ha sido puesta en cuestión, dando origen a la oleada de demandas judiciales que se interpusieron antes los Juzgados de planta de todo el territorio nacional, cuyo pronunciamiento de nuestro Tribunal Supremo desestimando las pretensiones de los consumidores tuyo como resultado posterior la presentación de una cuestión prejudicial ante la Justicia de la Unión Europea para determinar de forma definitiva si estamos o no ante un índice abusivo.

El Tribunal de Justicia de la UE (TJUE) probablemente determinará su invalidez el de 3 Marzo de este año. El letrado general de la Unión Europea ha mostrado su postura, en favor de los consumidores, sobre la cuestión. Esto, si bien no es vinculante, muchas veces (En el 80% de los casos), ha tenido peso en el fallo del tribunal.